L’amélioration significative du rythme d’octroi des crédits à l’équipement destinés aux entreprises ces derniers mois annonce-t-elle les prémices d’une reprise durable de l’activité ? Rien n’est moins sûr. Il semblerait plutôt qu’il s’agisse d’un effet d’aubaine des entreprises pour profiter des taux bas afin de renouveler leurs équipements.

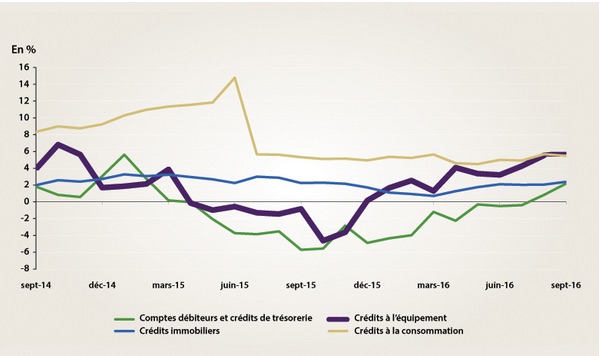

C’est l’une des catégories de crédits bancaires les plus suivies par les observateurs. Et pour cause, le crédit à l’équipement qui finance l’acquisition de biens et de matériels utilisés par les entreprises dans l’exploitation, nous renseigne sur le dynamisme de l’investissement des entreprises non financières. D’après les derniers chiffres de Bank Al-Maghrib, cette catégorie de crédits semble retrouver des couleurs depuis quelques mois. Après être passé en territoire négatif en 2015, le rythme de progression du crédit à l’équipement enregistre, à fin septembre 2016, une croissance de 5,8% en glissement annuel à 146,7 milliards de DH. Depuis le début de l’année, la hausse de cette catégorie de crédit est de 3,4%.

Mieux, le crédit à l’équipement progresse plus vite que le crédit bancaire global. Ce dernier augmente sur une année glissante à un rythme de 4%, pour un encours total de 795,3 milliards de DH à fin septembre 2016. Abdellatif Jouahri, le gouverneur de la Banque centrale, a déjà commenté ce léger mieux au chapitre du crédit bancaire lors de la dernière réunion du Conseil. Pour l’année 2016, il a même révisé à la hausse ses pronostics sur la progression du crédit (4% au lieu de 3%).

La hausse des crédits à l’équipement touche principalement le secteur des transports et des communications, avec une hausse de 7,3% entre juin 2015 et juin 2016. Idem pour les industries chimiques et parachimiques (20%), l’électricité, le gaz et l’eau (6,6%), et les industries extractives (3,9%).

La question est de savoir si le dynamisme actuel des prêts à l’équipement augure d’une réelle reprise des investissements des entreprises, ou s’agit-il d’un simple effet d’aubaine, lié principalement à la baisse notable des taux d’intérêts appliqués par les banques ?

Besoin de renouvellement du matériel obsolète

Hicham Bensaïd Alaoui, Directeur du département risque chez l’assureur crédit Euler Hermès Acmar, penche plutôt pour la deuxième option. La raison ? Les entreprises profitent des taux bas pour renouveler leurs matériels après des années de stand-by. «Le renouvellement industriel sur les dernières années avait beaucoup diminué et il y a eu une baisse très marquée des crédits à l’équipement. Avec la baisse des taux, un grand nombre d’entreprises en ont profité pour s’équiper moins cher», tempère notre interlocuteur.

D’autant que la nécessité commençait à se faire sentir dans la mesure où de plus en plus de matériels devenaient obsolètes, et de moins en moins adaptés. Les taux débiteurs appliqués par les banques au Maroc ont en effet considérablement baissé, depuis que la Banque centrale a abaissé son taux directeur de 75 points de base depuis fin 2014 (de 3% à 2,25%). Ainsi, à fin août 2016, les taux débiteurs appliqués par les banques aux crédits à l’équipement ont reculé de 63 points de base à 4,91%.

D’autres éléments font pencher notre interlocuteur pour l’effet d’aubaine pour expliquer l’embellie des crédits à l’équipement. «Si l’on croise ces données avec d’autres notions comme l’indice d’utilisation des capacités industrielles, ou si on les compare aux surcapacités dans certains secteurs, comme l’acier plat, l’acier rond ou encore le ciment, il n’y a rien aujourd’hui qui puisse indiquer qu’il y a une reprise», assure Bensaid Alaoui.

Concernant la hausse des crédits à l’équipement dans le secteur des transports, l’assureur-crédit y voit en premier lieu les conséquences d’effets très ciblés des investissements réalisés par une poignée de grosses entreprises. Il s’agit notamment de l’ONCF et de la Royal Air Maroc qui font pas mal d’investissements, sans perdre de vue les investissements très importants réalisés dans la Ligne Grande Vitesse, ou les investissements de Bombardier qui se développe au Maroc dans la filière aviation, mais aussi dans la filière ferroviaire.

Créances en souffrance : cela ne s’arrange pas

Au niveau des créances en souffrance, la hausse des impayés est toujours d’actualité. A fin septembre 2016, l’encours des créances en souffrance atteint 62 milliards de DH, en progression de 8,3% sur une année glissante. Depuis le début de l’année, cette hausse est de 8%.

La hausse des impayés est tirée principalement par ceux des sociétés non financières privées. Le stock des créances en souffrance pour cette catégorie de clients a progressé de 18,7% sur un an à 38,5 milliards de DH. En revanche, le stock des impayés des entrepreneurs individuels a nettement diminué de 25% sur une année à 4,8 milliards de DH. Du côté des particuliers et des MRE, le stock d’impayés a stagné sur la période à 17,7 milliards de DH.

Le taux de sinistralité des institutions de dépôt (créances en souffrance totales/ encours global du crédit bancaire) s’établit ainsi à 7,8% à fin septembre. Pour les sociétés de financement, le taux de sinistralité est de 9,8%.■

A. Elkadiri