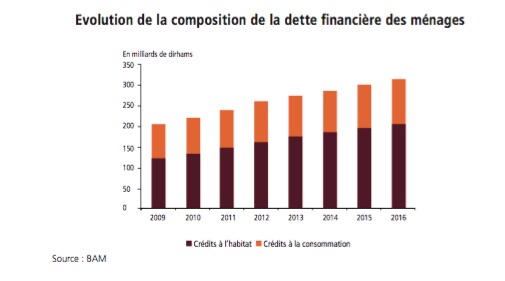

Les ménages marocains s’endettent en majeure partie pour financer l’acquisition de biens immobiliers, les crédits à l’habitat ayant représenté 64% de leur dette en 2016, avec un encours totalisant 199 milliards de dirhams. C'est ce qu'indique le rapport sur la stabilité financière publié par Bank Al-Maghrib, l'ACAPS et l'AMMC, qui précise que "cette proportion est restée quasiment stable sur les trois dernières années". La part de la dette finançant leurs besoins de consommation est de l’ordre de 36%, avec un encours de 110 milliards de dirhams. L’endettement des ménages lié au financement de l’habitat a poursuivi sa décélération amorcée en 2010, revenant à 4,8% en 2016 après 5% en 2015 et 9,2% en moyenne sur la période 2010-2014.

Ce ralentissement intervient en dépit de l’accroissement des nouveaux crédits contractés en 2016 de 8,8%, après une baisse de 1,6% (favorisée par la baisse des taux d’intérêts), et la quasi-stabilisation des prix des actifs immobiliers résidentiels, après une hausse de 1,7% une année auparavant. Profitant d’une conjoncture caractérisée par des taux d’intérêt bas, les ménages ont continué à privilégier les crédits à taux d’intérêt fixe, la part de ces derniers ayant constitué la quasi-totalité de leurs prêts à l’habitat, précise le rapport.

Les crédits immobiliers sont contractés pour des durées de remboursement de plus en plus longues. En effet, les crédits à l’habitat à durée de remboursement supérieure à 20 ans ont représenté une part de 62%, contre 58% en 2015. Ceux dont la durée est située entre 10 et 20 ans n’en représentent que 33%. La proportion des bénéficiaires des crédits à l’habitat, dont le revenu est inférieur à 4.000 dirhams, s’est établie à 33% au lieu de 37% en moyenne entre 2013 et 2015. Celle des ménages ayant un revenu compris entre 4.000 et 10.000 dirhams a été de 38% contre 35% au cours des trois dernières années. Les ménages ayant un revenu supérieur à 10.000 dirhams ont représenté 29%. La plupart des bénéficiaires de ces crédits sont des salariés et des fonctionnaires, avec une proportion de 77%.

Les crédits contractés par les ménages pour financer leurs besoins de consommation ont enregistré une croissance ralentie à 3,2% contre 5% une année auparavant, pour totaliser près de 110 milliards de dirhams, indique le rapport. Ces crédits ont continué d’être majoritairement affectés au financement des projets personnels pour une part en hausse à 66%, suivis par ceux destinés à l’acquisition de voiture, avec une proportion de 33%. Ces crédits observent un allongement de leur durée de remboursement depuis plusieurs années. La majorité des prêts à la consommation a une durée initiale supérieure à 5 ans, avec une part de 70%, contre 64% un an auparavant. La proportion des prêts d’une durée comprise entre 2 ans et 5 ans est de 26%, alors que celle dont la durée est inférieure à 2 ans est limitée à 7%.